借金救済制度とは?誰でも利用できる?デメリットやリスク、利用条件を知ろう

「自力で借金返済はもう無理…困った」そんな時、実は返せない借金について救済をしてもらえる方法があります。「借金救済制度」と呼ばれているもので、借金を減らしたり、借金をなくして返済負担を減らし借金問題を解決する方法です。

「国が認めた借金救済制度」という広告を目にすることがあります。これは、債務整理や過払い金請求といった制度を指しているのが一般的です。国が借金救済制度を作った、というニュアンスに思えますが、実際にそのような制度があるわけではありません。

自己破産や個人再生は破産法や民事再生法といった法律に規定されているものですが、任意整理は法で規定されているものではなく国が認めた手続きとは言えません。

「借金救済制度とは?使うとどうなる?怪しい手続き?」と思うかもしれませんが、法に則った方法で手続きするもので決して怪しい詐欺まがいの方法などではありません。弁護士や司法書士に借金相談をすると、借金問題解決のための方法として提示されますし、彼らの取扱業務でもあるので安心して手続きができます。

借金救済制度とは、借金を減らしたり借金をゼロにすることを交渉する手続き「債務整理」や、払いすぎたお金を返してもらう手続きである「過払い金返還請求」のことを指して言われているものです。

借金減額、借金免除、返ってきたお金を今の借金に充てるなどで、借金返済の負担を軽くすることができる方法で、借金が返せない、借金返済がきついと悩んでいる方を救済できる可能性があるのでおすすめの方法です。

どんな借金でも、借金額が多額であっても借金問題は必ず解決できます!借金相談をすぐにしましょう。辛い督促を止めることも法的手続きを取ることで止めることができます。

債務整理を成功させるためには、基礎知識を身に着けることも大切です。

その他、借金解決に役立つ返済のコツや減額診断・借金減額シミュレーターの使い方、法テラスの利用など幅広くまとめましたので、参考にしてくださいね。

もし借金を返済できないとどうなる?借金放置は怖い理由は状況が悪化する一方である点

「今月はお金がピンチで返済が無理…」返済日に遅れたり(遅延)や借金滞納するとその後どうなるのでしょう。

- 返済日を過ぎると遅延損害金が発生

- 電話連絡で返済を催促される

- 督促状が届く

- 督促状に応じないとブラックリスト入り

- 返済の一括請求を求められる

- 裁判により財産や給料の差し押さえ

債権者の再三の問いかけを無視し続けると、返済の一括請求になります。最終的には財産の差し押さえという事態に発展します。

差し押さえまでの期間は、借金滞納の場合は裁判所から通知が届いて3か月程度、税金滞納は滞納から最短で1か月程度、年金を滞納した場合は最短で滞納から7か月程度となっています。

借金の場合は裁判所から支払い督促が届くのが1つの目安となるため、支払い督促が届いた場合は速やかに対応を検討することが大切です。

すでに長い期間延滞してしまってブラック入りしている、一括請求をされているという場合は債権者への相談という手はもう使えないため、借金救済措置である債務整理を視野に入れて、専門家に相談することをおすすめします。

借金問題は放置が一番NGです。借金がどんどん増えていくばかりで、状況はどんどん悪化していく一方です。

それよりも、借金を減らす、なしにできる借金救済措置の利用で、借金問題を根本から解決するべく動くことが大事です。

借金救済の措置である債務整理なら、借金減額や借金免除で問題解決できる可能性がある!

返せない借金はすぐに対処しないと大変なことになってしまいます。

借金地獄で毎月の返済が辛過ぎる、返済の終わりが見えないという方、借金を合法的に減らせると知っていますか。

「借金が減るなんて怪しい…」と感じるかもしれませんが、法的手続きを取れば借金が減らせたりなしにできたりできる方法で、借金救済のための措置のため詐欺やウソではありません。

借金救済制度である「債務整理」の手続きをして、借金の減額や支払いが免除になれば借金地獄から解放され生活が楽になりますよ。

債務整理の対象となる借金は?

債務整理ではすべての借金が減額・免除の対象となるわけではありません。

債務整理の対象となる借金はこちらです。

- 銀行、信用金庫のローン(住宅ローンや自動車ローン、カードローンなど)

- 消費者金融の借り入れ

- クレジットカードのキャッシング、ショッピング利用分(分割払い

リボ払いも含む) - 奨学金

- 個人からの借金

一方、債務整理をしても減額・免除できない借金もあります。それがこちらです。

- 滞納している税金

- 滞納している社会保険料

- 滞納している公共料金

- 反則金(交通違反あど)

- 慰謝料、損害賠償

- 養育費

自分の借金が債務整理対象となっているかどうか、確認しておきましょう。

債務整理は主に4種類の手続きがある

- 任意整理

- 個人再生

- 自己破産

- 特定調停

債務整理は主に4種類あります。弁護士や司法書士事務所で相談や依頼、手続きのサポートが受けられます。借金額や返済状況を総合的に判断して、専門家が適切な方法を見つけてくれます。

さらに、借金を減らせるかもしれない方法の一つに、「過払い金返還請求」もあります。目的は払いすぎている可能性がある過払い金を返してもらうことですが、借金がある場合、返ってきたお金で借金が減らせる可能性があります。

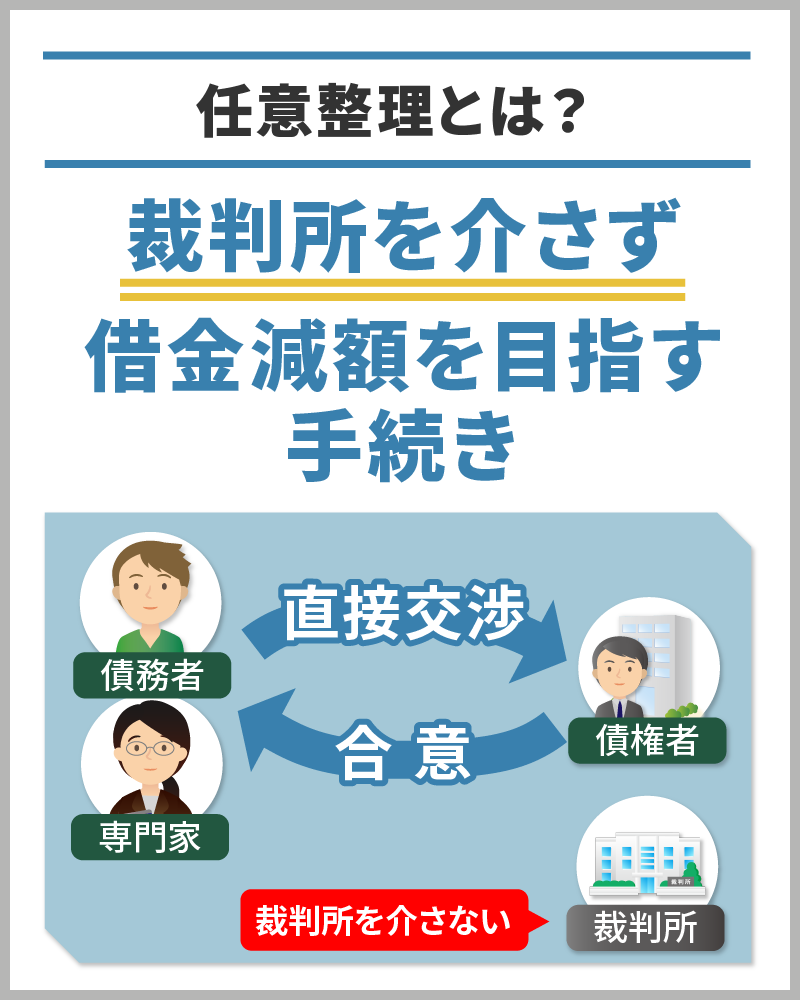

任意整理は、利息の減額をしてもらい返済期間を長く設けることで、借金の完済を目指す救済措置

返済しても利息に取られ元金が減らない…そんな状況におすすめなのが「任意整理」です。借金総額のうち、利息分を全てカットすることを直接債権者に交渉し、元金の返済だけを目指す手続きです。

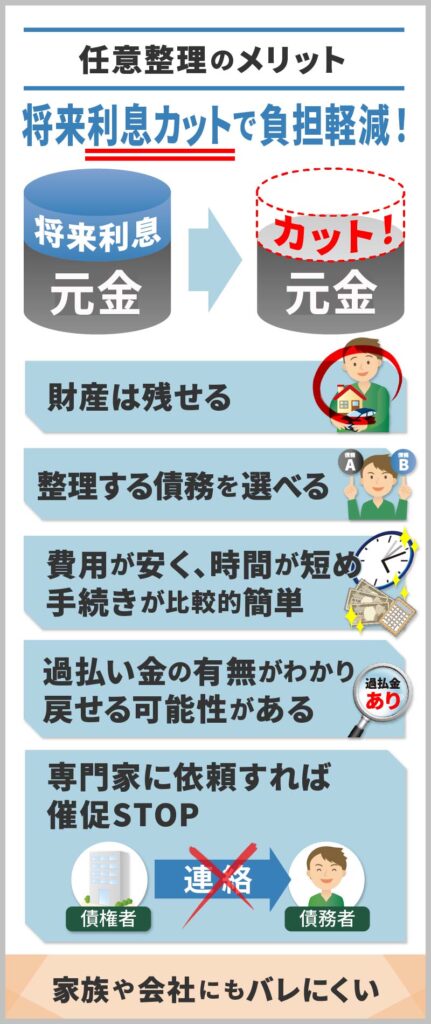

【任意整理のメリット】

- 毎月の返済額を減らせる

- 支払期間が延長される(36~60回払いに!)

- 裁判所を介さずにできる

- 期間短めで手続きが煩雑でなく、費用も安い

- 専門家にお任せすれば、すぐに催促がSTOP

- 周りにバレる可能性は低い

- 財産を手元に残せる

- 全ての債務を手続きしなくても良い(整理する債務を選べる)

- 過払い金があるかどうかも分かる

3~5年で完済を目標に、ゆとりを持って返済できます。

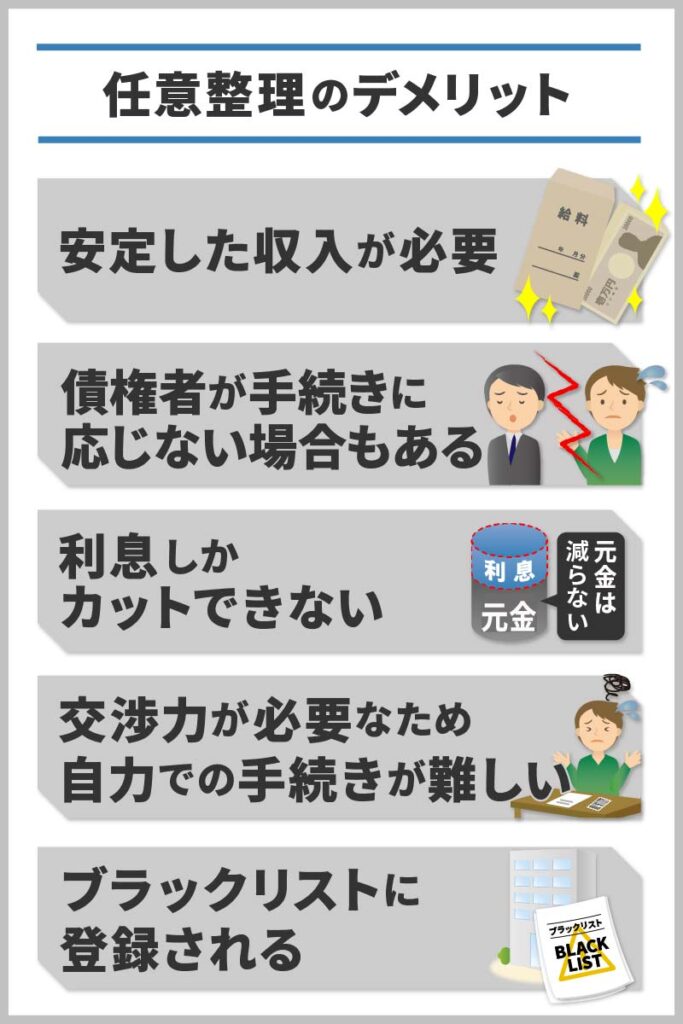

【任意整理のデメリット】

- 信用情報機関に事故情報が5年登録される

- クレジットカードが解約、利用できない

- 新たな借り入れ、新規ローンの審査が通らない

- 借金返済は終わらず続く

- 安定した収入がないと手続きできない

- 債権者と直接やりとりのため、交渉力が必要

- 債権者の中には、任意整理に応じない業者もある

- 借金の大幅なカットは難しい(利息カットのみのため)

【任意整理に向いている人】

- 借金総額が少なめの人

- 消費者金融からの借り入れで金利が高い人

- 手数料が膨らんでリボ払いが払えない

- スピーディーに解決したい人

- 保証人に迷惑をかけたくたい人

- 手間をかけずに少しでも早く借金整理したい人

- 家族にバレずに手続きしたい人

個人再生は、元金を含めた借金の総額を大きく減額できる借金救済措置!

借金総額のうち1/5まで大きく減額ができます。元金も含め減額できるので、残りの返済はかなり楽になります。

【個人再生のメリット】

- 返済額をかなり大幅に減らせる(5分の1~10分の1程度まで)

- 支払期間が延長される(36~60回払いに!)

- 住宅ローン返済中のマイホームは残せる

- ローンが残っていない車や銀行ローンの車は残せる

- 職業制限はない

- 借金の理由を問われない

任意整理同様、支払い期間が3~5年に延長されるので家計と両立しながら返済できます。また、住宅ローン特則を適用すれば、大切な住宅を手放す必要なありません。

住宅ローン特則は、住宅資金特別条項のことです。住宅ローンが残っている不動産について、個人再生手続きを行っている間でも住宅ローンを今まで通り支払い続けることで自宅を残したまま借金問題を解決することができるのです。

住宅ローン特則は住宅ローン以外の抵当権が設定されていると利用できない場合があります。詳しくは弁護士に相談してみましょう。

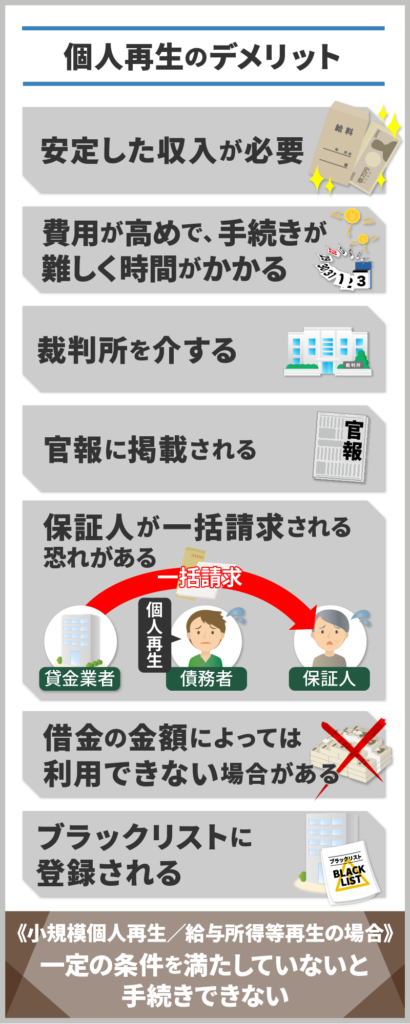

【個人再生のデメリット】

- 信用情報機関に事故情報が5~10年登録される

- クレジットカードが解約、利用できない

- 新たな借り入れ、新規ローンが契約ができない

- ローンが残っている場合(車の名義がローン会社)は車を没収される

- 官報に情報が掲載される

- 連帯保証人がついていると一括請求がいく

- 裁判所を介するため手続きが煩雑で書類も難しい

- 費用は高めで期間もかかる

- 官報に掲載される

- 5000万円を超える借金には利用不可

- 返済は続くため、安定した収入がないと利用不可

任意整理同様のデメリットの他、車の没収などデメリットは大きくなります。手続き後も返済が残るので安定した収入が条件になります。

【個人再生に向いている人】

- 大幅な減額を希望する人

- 借金額が5,000万円までと多い人

- マイホームを残したい人

- 価値ある財産を手元に残したい人

- 自己破産の免責不許可事由に当たる人(ギャンブルや浪費による借金)

自己破産は、借金返済の必要がなくなる究極の借金救済措置!借金ゼロになる一方デメリットについてしっかりとチェックして!

自己破産をすると、多重債務を抱えていても完済できる見込みがない場合、裁判所に免責が認められると借金の返済は免除になります。

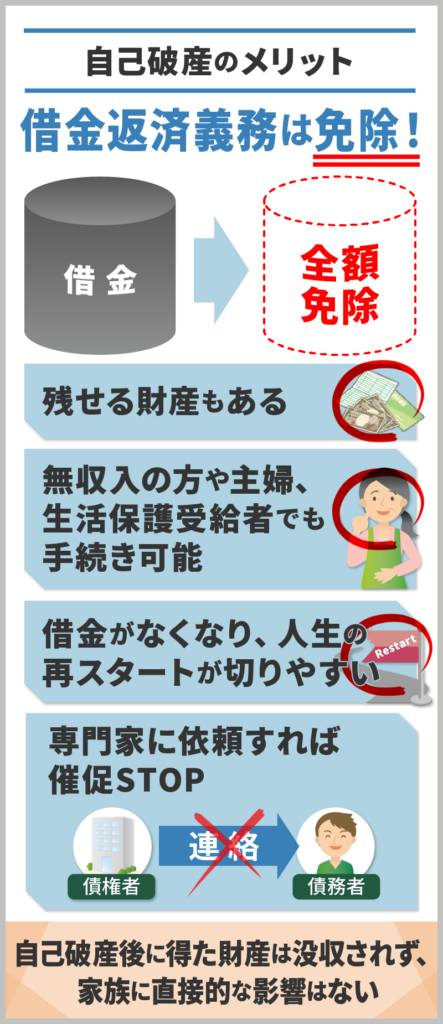

【自己破産のメリット】

- 借金が全額免除になる

- 借金地獄から解放され、人生をやり直せる

- 手続き後に手に入れた財産は処分されない

自己破産は、任意整理や個人再生のように借金返済は残らないので、新な気持ちで再出発できます。

ただし、税金や保険料、損害賠償請求権、養育費などの非免責債権は、自己破産手続きをしても借金が帳消しになることはなく、そのまま返済や支払い義務が残ることになります。

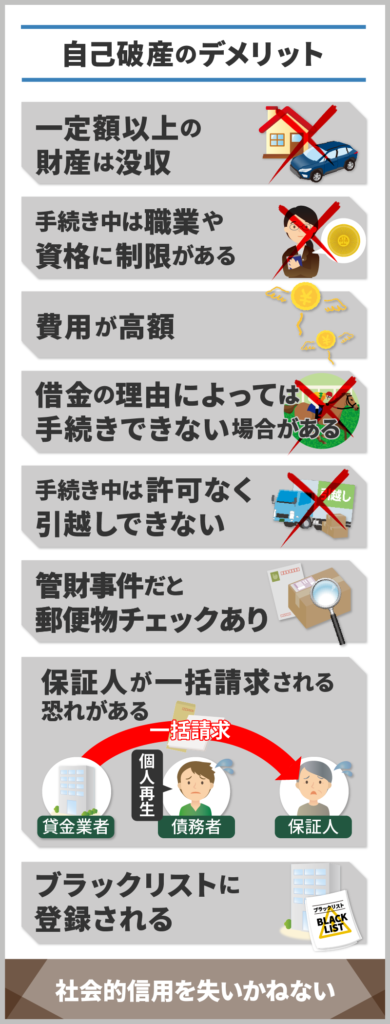

【自己破産のデメリット】

- 信用情報機関に事故情報が5~10年登録される

- クレジットカードが解約、利用できない

- 新たな借り入れ、新規ローンが契約ができない

- 住宅、車など価値のある財産は没収される

- 管財事件となると、郵便物の管理も受けることになる

- 官報に情報が掲載される

- 連帯保証人がいれば一括請求がいく

- 携帯電話の分割払いが残っていれば解約になる

- 免責不許可事由の場合、認められない可能性がある

- 手続き中に職業制限がかかる

- 社会的信用を失いかねない

住宅や不動産をはじめ、車や貯金、20万円以上の有価証券、保険の返戻金、退職金(一部又は全額)などが没収されます。没収された財産は、換金され債権者へ分配されます。

住宅は、競売にかけられ売却されることになります。そのため最終的には賃貸などに引越すことになります。生活用品や家具などは残りますが、最低限の生活となります。

自己破産のデメリットは、破産者のみが負うものなので同居家族には直接的には影響はありません。ただし、家を失う、家族カードが使えなくなるなど間接的に影響がでます。

また、浪費やギャンブルの借金は、免責不許可事由にあたるため、自己破産の手続きは基本的にはできません。

【自己破産に向いている人】

- 借金が5,000万円を超えている人

- 安定収入がなく借金返済能力がない人(無職や主婦、生活保護受給者)

- 価値が高い財産はない人

特定調停は、裁判所の仲介で交渉を行う手続き

特定調停は、裁判所に申し立てをして裁判所の仲介の元、債権者と直接返済方法を調整していく手続きです。

特定調停では、任意整理と同じように将来利息をカットしてもらうなどして借金減額を目指します。

【特定調停のメリット】

- 自分自身で手続きできる

- 費用を抑えられる(1社あたり1,000円程度)

- 裁判所の調停委員が債権者と交渉してくれる

特定調停は弁護士や司法書士に依頼せずに自分自身で行うことが一般的です。弁護士・司法書士費用がかからないので、費用を抑えることができます。また、裁判所に支払う費用も1社あたり1,000円程度とほかの手続きに比べてお得です。

【特定調停のデメリット】

- 債権者が交渉に応じてくれるとは限らない

- 仲介する調停委員は借金問題の専門家とは限らない

- 保証人がいる借金は保証人に一括請求される

- 借金の減額効果が低い

- 成功率が低い

特定調停は成功率が低く、令和2年度は14%となっています。債権者を相手に素人が交渉を行うというのは、決して簡単ではないのです。

【特定調停に向いている人】

- 費用を抑えて手続きしたい人

- 弁護士費用が用意できない人

特定調停は次のように進んでいきます。

- 簡易裁判所に申し立てをする

- 期日通知書が届く

- 調停準備日

- 調停期日

- 返済の実行

- 完済

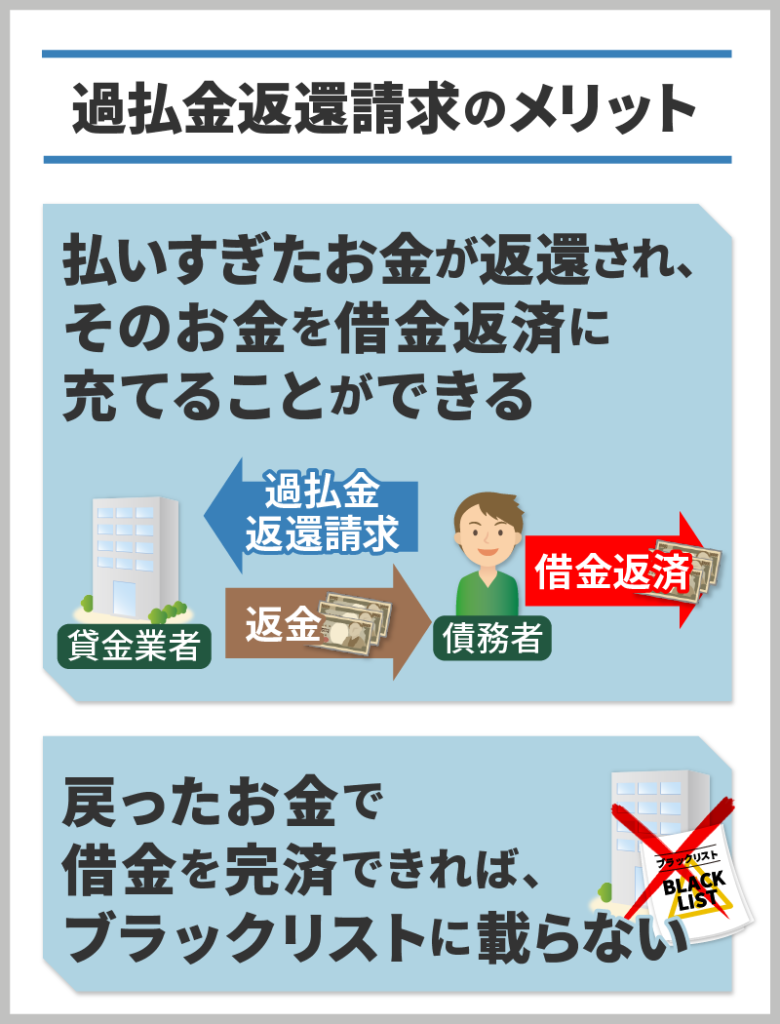

過払い金返還請求は、払い過ぎた利息を戻してもらうための手続き!返金分を返済に充てられる救済措置

過去に消費者金融から借金をしていた方は、払い過ぎた利息分が過払い金として戻ってくる可能性があります。

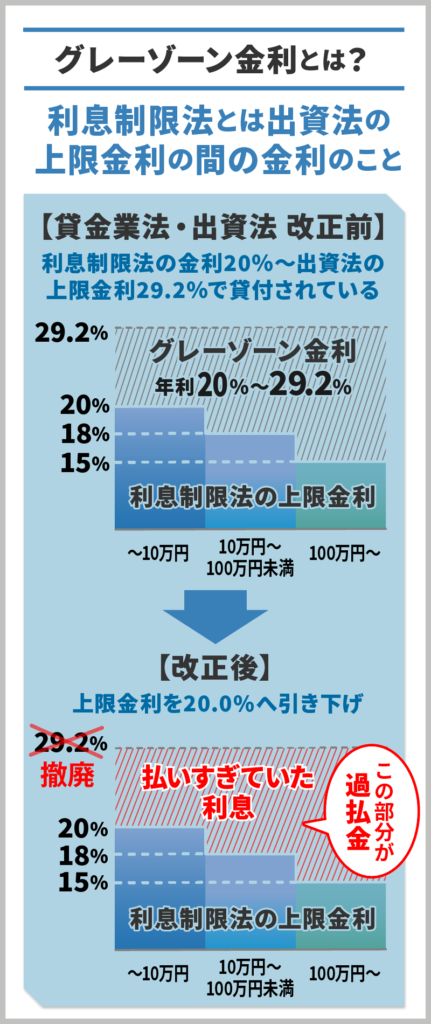

法が改正される以前は、出資法で定められた29.2%以内で、利息制限法の上限を超える高額な利息を取っていました。(グレーゾーン金利)

2010年6月18日、グレーゾーン金利の撤廃され、その後多く支払ったお金は過払い金として請求できます。

- 過払い金調査は無料

- 相談無料

- 着手金無料

- 専門家に依頼すれば家族に内緒で手続きが可能

【過払い金返還請求のメリット】

- 払い過ぎた利息が過払い金として返ってくる

- 今の借金に充てることができる

- 完済後はブラックリスト入りしない

「請求したら意外と高額だった!」「戻ってきて嬉しい」など口コミも多数あります。

【過払い金返還請求のデメリット】

- 過払い金を請求した業者とは、以後取引できない(社内ブラック)

- 借金返済中の過払い金請求で完済できないと、ブラックリスト入りの可能性大

- 個人で手続きすると家族にバレる可能性がある

【過払い金返還請求に向いている人】

- グレーゾーン金利で借り入れしていた可能性がある人

- 完済から10年以内である人

- 5年以上借り入れをしていて、今も取引中である人(長期間の借り入れがある)

- 2010年までにお金を借りた事のある人(違法な金利である可能性あり)

- 2010年以前にクレジットカードでキャッシングリボを利用したことがある人

- 2006年ごろまで借り入れ実績があり、今は完済している人

- 20%以上の金利で利息を支払っていた人

過払い金請求は時効があります。最後の返済日から10年経過すると時効となり請求できませんので覚えておきましょう。

過払い金の時効は、取引が終了していない場合は時効期間がスタートしていない状態となります。借入から10年が経過しているから過払い金を請求できない、というわけではありませんので、自分に過払い金があるかどうか判断できない場合は弁護士や司法書士に相談してみるようにしましょう。

借金救済制度にはデメリットもあるが借金救済措置としておすすめと言われる理由

借金救済制度を利用すると、借金を減らしたりゼロにしたりできるメリットがある一方で、ブラックリストに載るなどのデメリットがあります。

それでも救済制度の利用をおすすめするのは、メリットがデメリットを大きく上回るからです。

救済制度によるデメリットは事前に知っておくことで対処できる

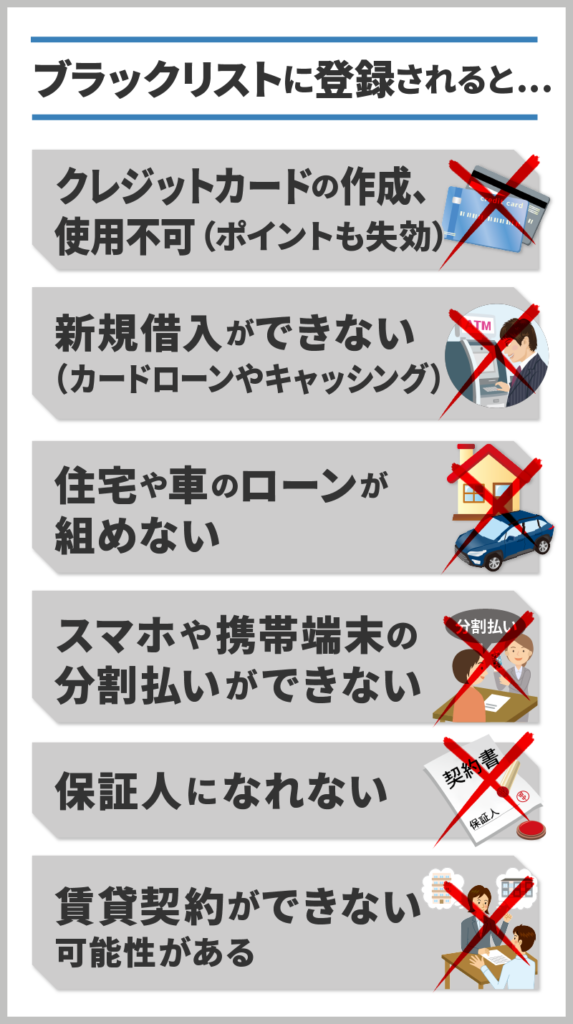

借金救済制度を利用したときのデメリットで大きいのは、ブラックリストに載ることです。

しかし、ブラックリストによって影響出るのは生活のほんの一部です。簡単に言えば「借金ができなくなるだけ」なので、「ブラックリストに載ったら人生終わり」というようなことはないです。

- クレジットカードは家族名義のファミリーカードを使う

- プリペイドカードやデビットカードで代用する

- ローンは配偶者の名義で組む

- 自動車ローンは販売業者独自の自社ローンを利用する

- スマホは中古や格安スマホを利用する

- 子どもの奨学金の保証人は親戚にお願いする

といった対策もできるので、救済制度を利用する前に対処法を考えておきましょう。

ブラックリストに載ると解雇される、保険に入れなくなる、選挙権がなくなる、戸籍に傷がつく、などの声が聞かれますが、これらはすべて誤解です。

家族はブラックリストにならない!具体的に家族に与える影響は?

債務整理をした本人はブラックリストになるため、クレジットカードが作れない、ローンが利用できない、保証人になれないなどの支障が出ます。

しかし、家族はブラックリストになることはありませんし、職業や就職に影響が出ることもありません。

家族に影響を与えることがあるとすれば、自己破産をして家を失ってしまう、家族が借金の保証人になっているというケースでしょう。

自己破産で家を失えば引っ越しせざるを得ません。また、家族が保証人になっていれば家族が代わりに一括での返済を求められることになります。債務整理をする前に、保証人となっている家族と相談しておくことが大切です。

滞納したときに比べればデメリットは小さい

ブラックリストに載るから借金救済制度を利用したくない…という方もいるかもしれませんが、救済制度を使わず滞納を放置していてもブラックリストに載ります。

最終的に差し押さえられるリスクのある滞納に比べると、借金救済制度のデメリットは小さいです。

借金救済制度を利用すると、ブラックリストには載るものの借金の負担を軽減でき、専門家に依頼すれば督促もストップするなどメリットが多々あります。

実際に借金救済制度を利用した方の口コミを紹介

弁護士事務所や司法書士事務所の公式サイトあるいは債務整理専門サイトには、借金救済制度を利用した方々の口コミ載っていることが多いです。

「弁護士法人 響」のサイトに寄せられている口コミを要約して紹介します。

- 任意整理をして270万円の借金を220万円に減額、毎月の支払い額は12万円から4.6万円に減りました。一人で悩む必要がなくなったこと、相談できてすっきりしたことにも感謝しています。

- 1,000万円を超える借金がありましたが住宅を手放したくなかったので、個人再生を依頼しました。不安や緊張はありましたが、丁寧に対応してくださり必要書類の説明も細かくしていただけたので、安心して手続きをお任せできました。

また、「司法書士法人 みつ葉グループ」のサイトには次のような口コミが寄せられています。

- 任意整理をして200万円の借金を140万円に減額、毎月の7万円以上の支払い額は約3万5千円に。計画的に返済して借金が減っていくのはすっきりします。クレジットカードが使えないのは不便ですが、借金が減る嬉しさの方が大きいです。

- 任意整理して300万円の借金は170万円にまで減りました。督促の電話や郵便に煩わしい思いをしていましたが、止まった安心感は大きいです。毎月の返済に神経を使うこともなくなり、自分のだらしなさを改善することもできました。

借金救済制度は年間200万人もの人が利用しているといわれています。一定のリスクはありますが、生活を再生できる大きなチャンスと捉え、前向きに利用を検討してみてください。

借金救済制度を利用して借金を減らす!手続きの流れや必要な期間

借金救済制度は専門家に依頼すれば自分ですることはほぼありませんが、どのような流れで行われるのか、どのくらいの期間がかかるのかを知っておくと、必要な準備を前もってできますし、不安も解消できます。

任意整理は次のように進んでいきます。

- 専門家へ相談・依頼

- 受任通知の送付

- 引き直し計算

- 債権者との交渉

- 和解成立

- 返済開始~完済

個人再生は次のように進んでいきます。

- 専門家への相談・依頼

- 受任通知の送付

- 引き直し計算

- 申立書類の作成

- 裁判所に個人再生の申立て

- 再生手続き開始

- 再生計画案を裁判所に提出する

- 債権者による決議、意見聴取

- 認可・不認可の決定

- 再生計画に沿って返済開始~完済

自己破産は次のように進んでいきます。

- 専門家への相談・依頼

- 受任通知の送付

- 引き直し計算

- 申立書類の作成

- 裁判所に自己破産の申立て

- 破産審問を受ける

- 破産手続き開始

- 同時廃止の場合は免責審問→免責許可・不許可の決定

- 管財事件の場合は破産管財人による財産の調査、清算、免責審問、債権者集会→免責許可・不許可の決定

リボ払いの減額もできるので、リボ払い救済制度とも言われる!デメリットは?

インターネット上で「リボ払い救済制度」や「リボ払い減額制度」、「リボ救済措置」などの言葉を見かけたことのある方もいるかと思います。

リボ救済制度は、借金救済のための方法の一つである「債務整理」で借金減額することを指します。

リボ払いによる借金は債務整理、特に任意整理での解決が向いているので、詳しく解説します。

リボ払いは借金が膨らみやすいのがデメリット

リボ払いは利用額に関わらず毎月の支払い額を一定に保てるのがメリットですが、手数料が高く、返済が長期化しやすいのがデメリットです。

しかし、リボ払いを借金と認識していない方は多く、使っている額と返済している額が見合っていないケースは少なくありません。

毎月の支払い額を少額に設定している場合、使った額に手数料(利息)がプラスされていくので支払い額はどんどん増えていってしまいます。

これがリボ払いの怖いところで、気づかないうちに支払い額が雪だるま式に膨らんでしまうことがあります。

リボ払い救済制度なら、利息(手数料)カットでリボ払いの借金負担を軽減できる!

リボ払いによる借金を解決するために、救済制度の中でも任意整理はよく使われている方法です。

リボ払いの利息は15%前後と高いです。

例えば、利用残高100万円で年利15%、毎月の支払い額を2万円に設定していたとすると、返済回数は50回にのぼり、最終的に30万円ほどの利息を支払う必要があります。

支払い額を1万円にしていた場合は、返済回数が100回、利息は最終的に60万円にもなります。

任意整理をすると救済制度を利用する費用はかかりますが、今後発生する利息(将来利息)をカットできるので、これらの高額な利息を支払わなくてよくなります。

ただ、任意整理の手続きのため、個人の信用情報に事故情報が掲載されます。いわゆるブラックリスト入りの状態です。掲載期間中は新規借り入れ、住宅ローンなどの審査に通らない、クレジットカードの使用ができない、クレジットカードが作れないなどの支障が出ますので、手続き前に影響について確認を!

リボ払い減額シミュレーターを使ってみよう!

リボ払い減額シミュレーターとは、借金減額シミュレーター(借金減額診断)のことで、リボ払いを減額できるかどうか診断できるツールです。

- 毎月返済しているのに元金が一向に減らない

- 返済が苦しい

- リボ払いを使わない生活に戻りたい

このような方はできるだけ早くリボ払い減額シミュレーターを使ってみましょう。

リボ払い返済のコツ。計画的に利用することが大切

リボ払いの返済は長期化しやすいため、早期に完済するのがコツです。

余裕のあるときに繰り上げ返済や一括返済をして、可能な限り早く完済することが大事です。そのためには計画的に利用し、利用残高や完済までの道のりを把握しておく必要があります。

借金救済制度を利用するとブラックリスト入りに!個人信用情報について詳しく解説

借金救済制度(債務整理)をすると必ずブラックリスト入りになります。「ブラックリスト」という名簿のようなリストは存在せず、わかりやすい表現方法で「ブラックリスト入り」と言います。

登録期間は5~10年ですが、どのような不便なことがあるのかお伝えします。

信用情報機関は3つの種類がある

事故情報が登録される信用情報機関は、3つに分けられています。

- 株式会社日本信用情報機構(JICC)…主に消費者金融、流通、銀行系、信販会社

- 株式会社シー・アイ・シー(CIC)…主に信販会社、百貨店、流通、銀行系

- 全国銀行個人信用情報センター(KSC)主に銀行、信用組合、信用金庫など

借金救済制度を利用すると、このどれかの機関に金融事故をしたということで事故情報が登録されます。

実際に登録される信用情報機関は1つだけでも、個人信用情報機関にはCRINという各機関の延滞、代位弁済などの情報を相互に利用できる提携・情報交流を行っています。

消費者金融で債務整理を利用して事故情報がJICCに登録されたとしても、その情報はCICやKSCで連携・共有されているため、どこで新たに借金の申し込みをしたとしてもブラックであることが知られるようになっています。

借金救済制度の利用により信用情報に事故情報が登録されるとできなくなること

ブラックリスト入りするとクレジットカードの利用やローンの契約ができなくなります。

債務整理をする旨の受任通知を債権者が受け取ると、クレジットカードの利用停止になります。持っている全てのカードが使えなくなり、更新もできなくなります。

新たに申し込みが出来るのは、事故情報の登録抹消後です。新規申し込みをする場合、事故情報が登録されているかどうか?について先に調べておく必要があります。信用情報の開示請求ができますので、そちらで対応することをおすすめします。

ローンを組む予定が今後あるなら、救済制度の利用時期をよく検討して

マイホームや自動車をローン契約で購入予定がある場合は、債務整理の時期を良く考えないといけません。

借金がある時点でローンの審査は難しくなりますので、債務整理を先にして問題をクリアにしてからなど工夫が必要になります。

借金救済制度で減るか分かる借金減額シミュレーターとは?メリット・デメリットやリスク

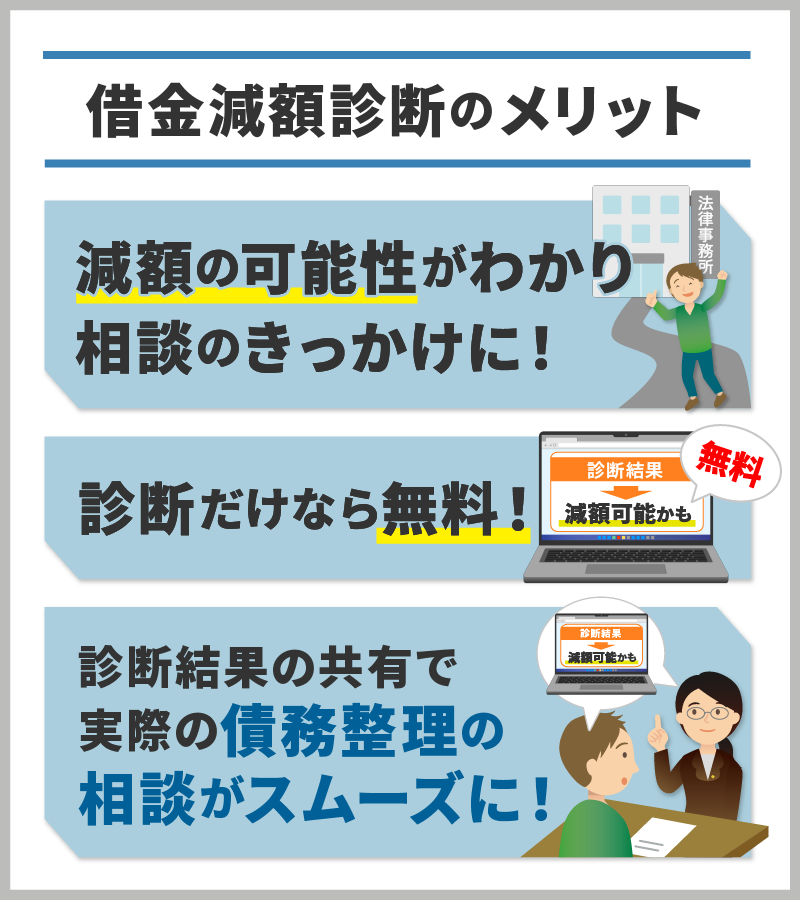

債務整理は弁護士など専門家に依頼してこそ成功します。ですが、借金問題はデリケートですし、一度も弁護士と話をしたことがないと上手く話せず緊張もします…。

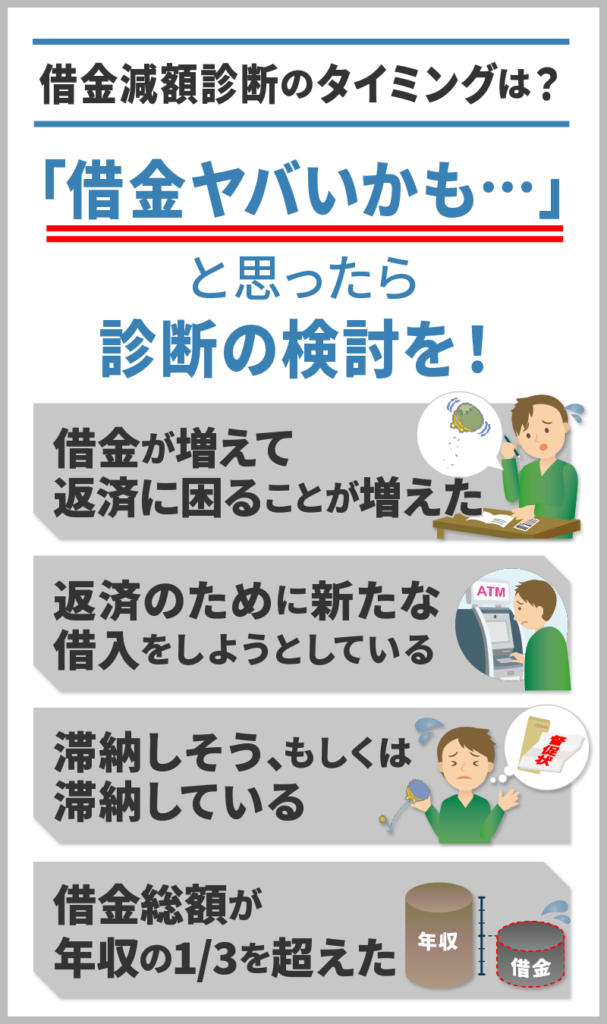

減額診断を使うタイミングとしては、借金返済に困るようになった、借金を借金で返している、滞納しそうである、既に遅延している、借金総額が年収の3分の位置を超えているなど、「借金返済が辛い、借金が返せない」という状況になりそうというあたりからです。早いに越したことはないです。借金が減らせる可能性があると分かれば、その後取る行動のすピーティーさも変わってくるはずです。

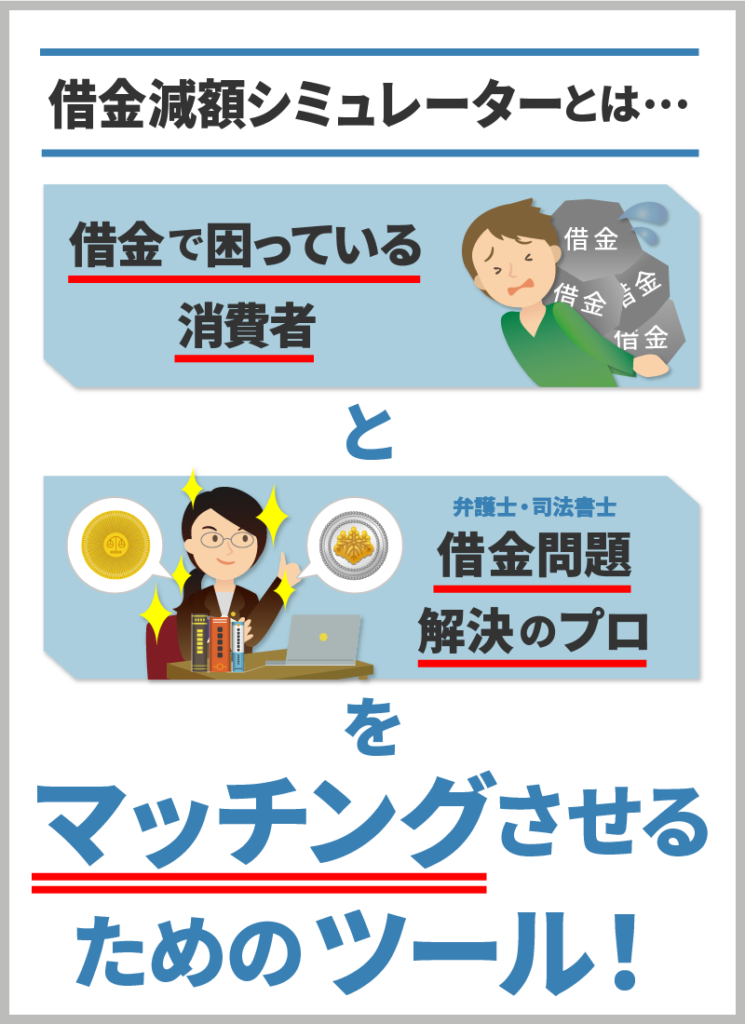

減額シミュレーターの利用を通じて、法律事務所のお堅いイメージが払拭されれば、借金相談や債務整理の依頼を気軽にできます。減額診断は、借金でお悩みの方と専門家を結びつける役目をしています。

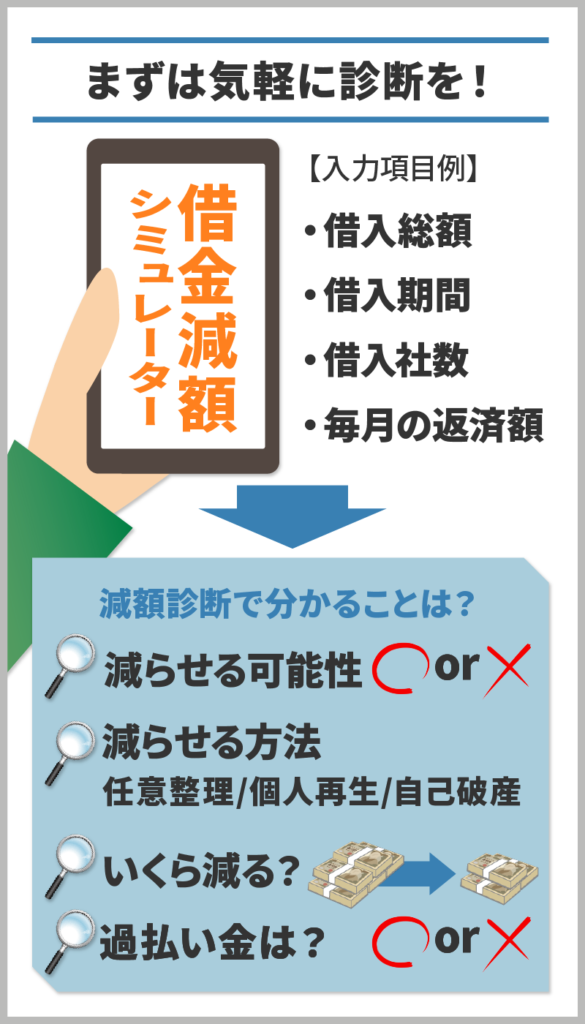

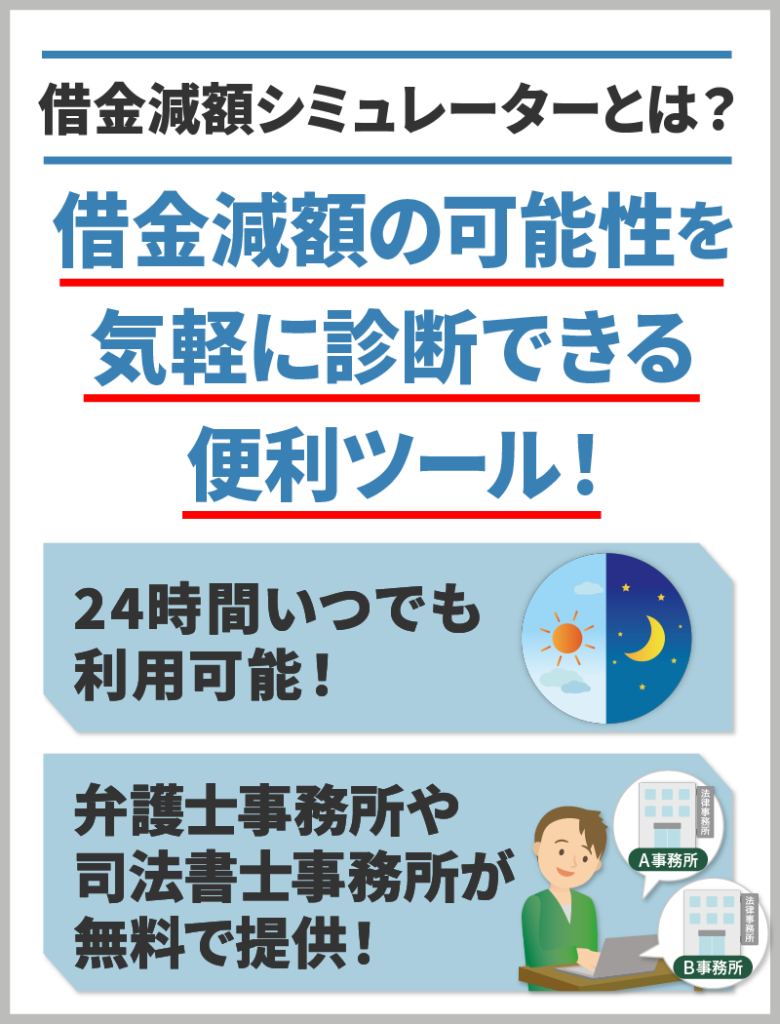

借金減額シミュレーターは、借金救済制度(債務整理・過払い金請求)で、借金が減る可能性、方法で借金が減らせるか、いくらくらい減るか、過払い金は発生しているのかなどが簡易診断で分かるツールです。

【借金減額シミュレーターのメリット】

- 自宅で簡単診断

- 24時間いつでも無料で診断

- 匿名OK!内緒で利用できる

- 借金が減ると分かれば希望が持てる

- 診断利用のみでもOK

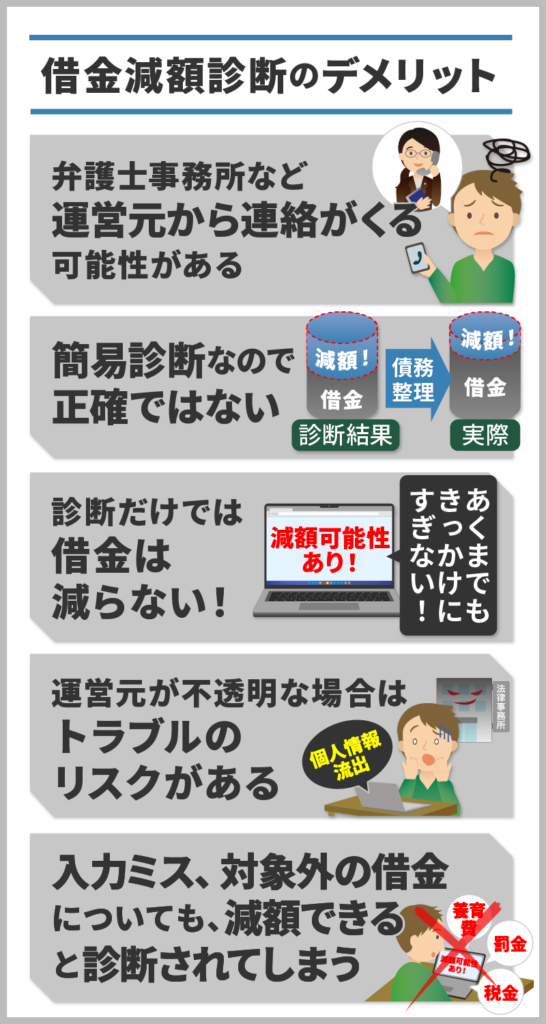

【借金減額シミュレーターのデメリット】

- 診断結果はあくまでも目安

- 債務整理の手続きに移行した際にはお金がかかる

- 怪しい業者のツールもある

- 実際の減額と差異が出る可能性あり

- 診断しただけでは借金が辛い状況は何も変わらない

シミュレーターの利用は無料でも、債務整理にはまとまったお金が必要です。借金救済制度の利用を検討したら、資金をためて準備をしましょう。

無料診断って何か怪しい、罠かも!?減額診断の仕組みやからくりを理解すれば怖くない

借金減額シミュレーターは、借金問題を抱える方と弁護士など専門家を結びつけるためのツールです。減額シミュレーターの提供元は、司法書士事務所や弁護士事務所などが主です。

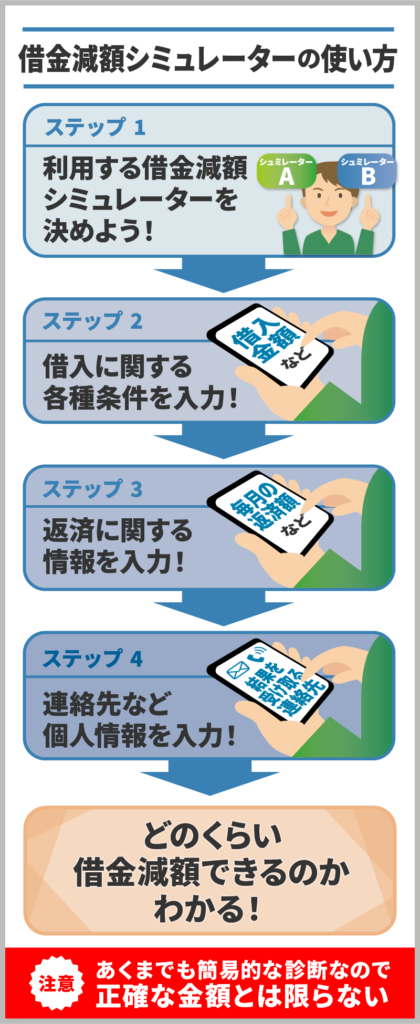

減額診断・借金減額シミュレーターの使い方は簡単です。どこからでも24時間無料で利用できるものが多いので、気軽に利用することができます。

- 債務者が借金について情報を送信する

- 弁護士が情報を受け取り計算をする

- 計算後、借金減額やアドバイスを債務者へ送る

- 結果が良ければ、対面相談や債務整理の手続きを進める

この一連の流れが、借金減額シミュレーターの仕組みとなります。専門家が受け取った情報を元に計算して、借金がいくら減るのか伝えているので罠や嘘ではありません。

こういった裏側を知れば安心して利用できるのではないでしょうか。ただし、お金を請求する詐欺サイトの被害に遭わないために、減額シミュレーターの情報元は、法律事務所かどうか確認してから利用してくださいね。

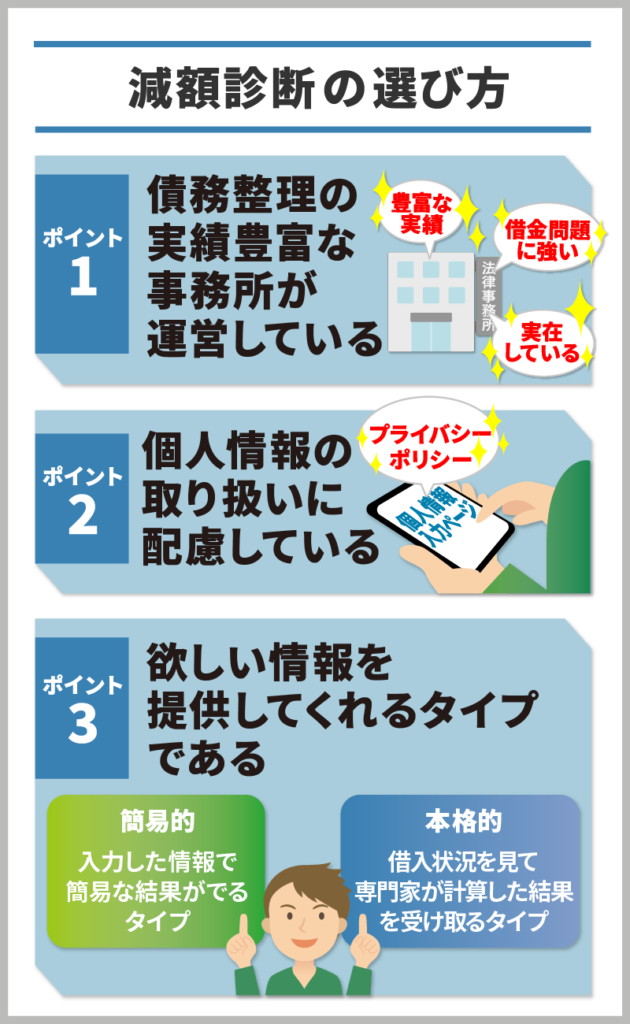

【減額診断・借金減額シミュレーターの選び方】

- 債務整理の実績豊富な事務所であるか?

- 個人情報の取扱は大丈夫か?

- 自分が欲しい診断結果が出るタイプであるか?

借金減額シミュレーターで診断できない借金もある

借金減額シミュレーターは今ある借金を減額できる可能性があるかどうか判断するものです。

しかし、減額する手段としては過払い金請求や債務整理となるため、債務整理ができない税金や保険料・公共料金の滞納、慰謝料や損害賠償などについては借金減額シミュレーターの減額診断はできません。

借金救済制度にはどのくらいの費用がかかる?払えないときの対処法も紹介

借金救済制度にかかる費用は、依頼する弁護士事務所や司法書士事務所によって異なりますが、それぞれの手続きの相場は以下のようになっています。

任意整理の費用相場は1社あたり5~15万円

任意整理には次の3種類の費用が発生します。

- 着手金:専門家に依頼する際に必要となる費用

- 報酬金(基本報酬):和解が成立したときに必要となる費用

- 減額報酬:借金を減額してくれた専門家へ支払う費用

着手金を無料としている事務所もありますが、債権者1社ごとに2~5万円がかかるのが一般的で、債権者が複数だと10~20万円ほどかかるケースが多いです。

報酬金も債権者1社ごとに必要で、基本報酬の相場は1社あたり3~5万円、減額報酬の相場は減額できた分の10%(税込11%)です。

任意整理は債権者1社ごとに費用が必要なので、債権者数が多いほど費用は高額化します。しかし、裁判所費用は必要ないので、借金救済制度の中では最も費用の安い手続きといえます。

個人再生の費用相場は50~80万円

個人再生には大きく分けて次の2種類の費用が発生します。

- 弁護士費用:着手金、報酬金など、弁護士に支払う費用の総額

- 裁判所費用:申立手数料、予納金、郵便切手代など、裁判所に支払う費用の総額

着手金の相場は30万円、報酬金の相場は20万円なので、弁護士費用の相場は50万ほどです。

裁判所費用は申立手数料(収入印紙)が約1万円、予納金(官報掲載料)が約1万3千円、郵便切手代(通知呼出料等)が数千円かかり、トータルで数万円必要です。

また、個人再生委員が選出されるかどうかは裁判所によって異なりますが、選出された場合、報酬として15~25万円程度が必要です。

個人再生には必要な書類が多い上に手続きも複雑…。そのため費用が高く手続きにも時間がかかるのはデメリットですが、借金を大幅に減額できたりマイホームを残せたりするメリットは大きいです。

自己破産の費用相場は同時廃止20~50万円、管財事件50~80万円

自己破産にも個人再生と同様、弁護士費用と裁判所費用の2種類の費用が発生します。

着手金の相場は30万円、報酬金の相場は20万円で、弁護士費用の相場は個人再生と

ほぼ同じですが、裁判所費用は同時廃止事件になるか管財事件になるかで大きく変わります。

同時廃止も管財事件も申立手数料が1,500円、郵便切手代が数千円、破産手続開始申立費用が1,000円かかります。

予納金は同時廃止の場合、官報掲載料として1万円程度で済みますが、管財事件になった場合、破産管財人への報酬が必要となって最低20万円はかかります。

自己破産は同時廃止に終わるケースが約7割で、そうなれば費用は抑えられます。管財事件は高額ですが、少額管財を採用している裁判所であれば予納金が管財事件より少額で済みます。

借金救済制度を利用して費用倒れになるリスクはほぼない

弁護士や司法書士に借金救済制度を依頼すると、数十万円という費用がかかります。

借金救済制度を利用して借金を減らせても、かかる費用の方が多くなってしまったらどうしよう…と不安に思う方もいるでしょう。

借金救済制度にかかる弁護士費用や司法書士費用のほとんどは報酬です。減額できた額に応じてかかってくるので、借金の減額分を上回って費用倒れになることはほぼありません。

たとえば、任意整理をして50万円の減額効果があった場合、減額報酬はその10%である5万円です。

個人再生と自己破産は減額効果が高いので、基本的に費用倒れする心配はありません。

費用倒れが考えられるケースは、利息の低い借金や少額の借金を任意整理したときです。個人再生では最低100万円の返済義務は残るので、たとえば150万円の借金を個人再生した場合なども費用倒れのリスクはあります。

費用を払えなくても借金救済制度の利用をあきらめなくてOK!

借金問題を抱えている方が、借金救済制度にかかる費用を一括で支払うのはなかなか難しいものです。借金の返済に困っているのに債務整理の費用まで払えるわけない!と思ってしまいますよね。

しかし、費用を払えなくても借金救済制度は利用できます。弁護士事務所や司法書士事務所の多くは費用の分割払いや後払いが可能です。

また、専門家に依頼すると債権者には受任通知が送付され、返済は一旦ストップするので、この間にお金を貯めておくのがおすすめです。

要件を満たす必要はありますが、経済的に余裕のない方は法テラスを通じて債務整理すれば費用を抑えることができます。

任意整理なら日本クレジットカウンセリング協会を通じて手続きすれば無料でできる方もいます。

債務整理をするという段階にあるということは、「お金がない…」という方が多いと思います。費用面で不安がある方に向けて、お金がない場合でも債務整理ができる方法について説明していきます。

法テラスでは、経済的に厳しい人向けの援助で債務整理ができる

借金救済制度は、国の救済措置とは言いながらもお金がかかる手続きです。

「低収入で債務整理のお金がない…」とお困りの方いませんか?

法テラスでは経済的に厳しい方を対象に、無料法律相談や債務整理の費用の立て替えを行っています。

「無料法律相談」を受けることができる人は、下記の1.3、「弁護士・司法書士費用等の立替制度」を利用できる人は、1.2.3全ての条件を満たしている人です。(我が国に住所を有していない、適法な在留資格のない外国人、法人・組合等の団体は対象外)

- 1.収入等が一定額以下(収入要件基準を参照)

- 2.勝訴の見込みがないとはいえない

- 3.民事法律扶助の趣旨に適する

法テラスが決めている「収入要件」・「資産要件」の基準を満たしている人であれば検討することをおすすめします。

利用条件は、一定額以下の収入や財産の保有など決まっています。お住まいの法テラス地方事務所で申し込みができます。

自己破産の場合は、生活保護受給者の方は、予納金や弁護士・司法書士依頼費用が免除になります。

詳しくは、法テラス公式ウェブサイト(公式HP)を閲覧してくださいね。

任意整理が無料でできる「日本クレジットカウンセリング協会」の紹介

借金の相談所として、「日本クレジットカウンセリング協会」を覚えておくと良いでしょう。多重債務、カードローンなど借金に関する相談が無料できる公益団体です。

多重債務ほっとライン(電話相談)は通話料のみ、無料で相談機関二関しての案内を受けられます。電話相談後、弁護士カウンセラーなど専門家のカウンセリングも無料です。

無料の任意整理から家計診断までサポート体制が抜群!

任意整理の手続き過程において、同時に家計診断も行っています。「支出に無駄がないか?」「無理のないクレジットカードの利用か?」など、借金をしなくても良い生活へ導くアドバイスをしてくれます。

多くの方が、家計と両立しながら任意整理後の返済を続けています。利用条件や実例などは公式HPから確認できます。

借金救済制度の利用など、借金相談先はどこがいい?弁護士事務所や司法書士事務所を選ぶ基準

世の中には多くの弁護士事務所や司法書士事務所があります。どこに依頼したらよいのか、迷ってしまうという方は多いでしょう。

法律事務所だからといって、どこに依頼しても同じではありません。ほかの事務所に依頼した方がよかった…と後悔しないように、事務所選びは慎重に行いましょう。

事務所を決める際にチェックしておくべきポイントは次の7つです。

- 債務整理を扱っていて得意としているか

- 専門家の経験は豊富か

- 費用は明瞭で説明があるか

- 担当の専門家との相性はよいか

- 対応は早いか

- 依頼者にとって不利なことも教えてくれるか

- 通える立地にあるか

最も重要なのは、債務整理が得意な事務所かどうかです。

法律問題は多岐にわたるので得意分野は事務所によって異なります。交通事故や離婚問題を主に扱っていて債務整理の実績は少ないという事務所もあるので、公式サイトなどで債務整理の実績を必ずチェックしておきましょう。

専門家の経験が豊富かどうかも重要です。

債務整理の経験が豊富な専門家なら、依頼者にとって最善の解決策を提案してくれます。

費用は事務所によってさまざまなので、料金体系が明確かどうかもチェックしましょう。

着手金や報酬金など項目ごとの費用よりも、「総額いくらかかるのか」を知っておく必要があります。

担当の専門家との相性や対応の早さも重要です。

借金問題というプライベートな内容を相談するので、気の合わない専門家だとストレスが溜まってしまいます。

借金問題はスピーディーな対応が求められるので、専門家はもちろん事務所のスタッフも含めて対応の早い事務所を選びましょう。

依頼者の立場を理解し、不利なことも教えてくれる専門家は信頼できます。

自分の利益だけを追求する専門家なら、依頼者にとって不利なことや専門家にとって不利なことを教えてくれません。

事務所が通える範囲にあることも大切です。

全国からの相談に対応している法律事務所は多いですが、事務所まで遠いと交通費がかさんでしまいます。

借金救済制度は弁護士と司法書士どちらに依頼するのがよい?

借金救済制度は、弁護士と認定司法書士のどちらにでも依頼することができます。

自分の借金問題解決には任意整理が合ってると思ってやったけれど、結局はあまり減額されず、他の債務整理の方法の方が合っていたということもありうるようです。

弁護士と司法書士では何が違うのかについて解説します。

司法書士は対応できる業務に制限がある

弁護士と司法書士では対応できる業務に違いがあります。

弁護士は法律相談から代理人としての交渉や起訴まで制限なくできるのに対し、司法書士には以下のような制限が設けられています。

- 借入額が1社あたり140万円以下であること

- 個人再生と自己破産でできるのは提出書類の作成のみ

司法書士の主な仕事は、登記や裁判所に提出する書類の作成です。法改正によって訴額140万円以下の裁判では代理対応ができるようになったため、債務整理でも借入額140万円以下であることが条件となります。

一方、弁護士には制限が設けられていないため、弁護士は1社あたりの借金がいくらであっても対応できます。

また、個人再生と自己破産は裁判所を介して手続きしますが、司法書士は提出書類の作成のみしか対応できず、依頼者の代理人になることはできません。

1社あたりの借入額140万円以下の任意整理なら司法書士へ依頼してもよし

司法書士に依頼した方が費用は安いケースが多いので、1社あたりの借入額が少ない任意整理ならば弁護士だけでなく司法書士への依頼もおすすめです。

ただし、1社あたりの借入額が140万円を超えていたり、任意整理では完済の目途が立たず、個人再生や自己破産になる可能性があったりする場合、相談から裁判所の手続きまで一貫して依頼できるのは弁護士です。

- 任意整理の手続きの途中で過払い金が発生していることがわかり、140万円の基準を超えた

- 任意整理では解決が見込めず、個人再生や自己破産に切り替えざるを得なくなった

このように、手続きの途中で司法書士では対応できなくなるケースもあります。改めて弁護士に依頼しなおすとなると二度手間になってしまうので、注意が必要です。

弁護士は、借入額や裁判所手続きにおいて制限がなく、トータルサポートが可能なため、ワンストップで解決できるのがメリットです。

個人再生は弁護士に依頼した方が費用を抑えられる

個人再生の場合、弁護士に依頼せずに手続きすると、手続きの不正や不備を防止するため個人再生委員が選任されやすいです。

東京地方裁判所では、弁護士が個人再生を申し立てた場合でも個人再生委員が選任されますが、報酬額は15万円で、本人が申し立てた場合は25万円と費用に差があります。

裁判所への同行などがない分、司法書士に個人再生を依頼すると専門家費用は弁護士に依頼するよりも安くなるケースが多いですが、裁判所費用を含むと弁護士に依頼したほうが費用を抑えられるケースが多いです。

自己破産は弁護士に依頼した方が同時廃止事件になりやすい

自己破産は、弁護士に依頼せずに手続きすると同時廃止事件にするのが難しいですが、弁護士に依頼すれば同時廃止になりやすいです。

管財事件になると費用は高額になり、手続きに時間もかかります。弁護士に依頼すれば、書類作成から裁判の手続きまですべてお任せできるので心強いです。

また、同時廃止が難しい場合でも、弁護士に依頼すれば少額管財を選ぶことができ、予納金を抑えることができます。

借金救済制度は2回利用することもできる!成功させるポイントは?

債務整理は法律上、回数に制限がないので、何度でも行うことができます。しかし、2回目以降の債務整理は難航しがちです。

何回も借金救済制度を利用するのは現実的ではなく、2回目以降の利用にあたってはいくつか注意点があるので、任意整理、個人再生、自己破産それぞれのポイントを紹介します。

2回目の任意整理を成功させるポイント

2回目の任意整理で難航するのは、1回目と同じ債権者に交渉をもちかけるときです。同じ債権者に対して任意整理するのは再和解と呼ばれますが、再和解は難しいことが多いです。

同じ債権者に対して2回目の任意整理を行っても、交渉に応じてもらえなかったり、1回目より不利な条件で和解をもちかけられたりします。

2回目の任意整理を成功させる3つのポイントを紹介します。

- 2回目の任意整理に至った理由を正直に伝える

- 必ず返済するという努力姿勢を見せる

- 交渉は弁護士や司法書士に任せる

リストラや病気、ケガなどやむを得ない理由で2回目の任意整理に至ったなら、債権者に正直に伝えることで応じてもらえる可能性が高まります。

また、債権者に返済の意思を示すことはとても大切です。1回目以上に返済に向けた努力姿勢を見せましょう。

任意整理は自分で債権者と交渉して和解を目指すことも可能ですが、1人で成功させるのは難しく、再和解を目指すとなると相当難しくなります。

2回目の任意整理がどうしても困難な場合は、個人再生や自己破産に方針転換して解決を目指すことになります。

2回目の個人再生を成功させるポイント

2回目の個人再生では、1回目の状況によって手続きが制限されることがあります。

個人再生の手続きには「小規模個人再生」と「給与所得者等個人再生」の2種類があり、それぞれ次のような特徴があります。

- 小規模個人再生:住宅ローンを除いた借金が5,000万円以下で、安定かつ継続した収入のある方が利用できる手続き

- 給与所得者等個人再生:小規模個人再生の条件に加えて、給与などの変動幅の小さい安定した収入がある方が利用できる手続き

1回目の個人再生が小規模個人再生だった場合は、2回目の個人再生で制限されることはありません。

しかし、1回目が給与所得者等個人再生で、2回目も給与所得者等個人再生を行う場合は、前回の認可決定から7年を経過していないと2回目の手続きはできません。

また、2回目の個人再生は、裁判所による審査が厳しくなり、債権者からも同意してもらえないことも少なくありません。1回目に減額された額からさらに減額されるわけではない点にも注意しましょう。

1回目の個人再生で減額された借金を完済できなかった場合、返済分を差し引いて借金額は減額前に戻ってしまいます。

たとえば、1,000万円の借金があり1回目の個人再生で200万円に圧縮、100万円を返済したところで返済に行き詰まってしまった場合、2回目の個人再生では100万円を差し引いた900万円が再生債権額となります。

個人再生にかかる費用は救済制度の中でも高額ですが、1回目でかかったお金は戻ってきません。裁判所や債権者に認めてもらえるよう再生計画を練り直し、慎重に申し立ての手続きを行いましょう。

2回目の自己破産を成功させるポイント

2回目の自己破産は管財事件になる可能性が高く、免責が許可されにくいです。

2回目の自己破産を成功させるには、次の2つが重要なポイントとなります。

- 2回目の自己破産に至った状況を深く反省していること

- 自己破産しないとどうにもならない、やむを得ない事情があること

自己破産は借金を0にする手続きなので、債権者は債権を回収できなくなり、大きな迷惑がかかります。債権者は債務者が深く反省することを望んでいます。

そんな中、もう一度自己破産するとなると、本当に反省しているのか疑われてしまいます。

また、2回目の自己破産で免責許可を得るのは、やむを得ない事情がないと難しいです。

真面目に働いているのに病気の治療や介護で借金せざるを得なかったなどの理由であれば、やむを得ない事情と判断されるでしょう。

2回目の自己破産は難しいですが、免責が許可される可能性はゼロではありません。ギャンブルや浪費による借金で2回目の自己破産が困難な場合は、個人再生に方針転換して解決できることもあるので、あきらめないでください。

ギャンブルがやめられずに借金が増えている人は依存症の治療を検討して!

ギャンブルがやめられずにどんどん借金が増えている人は、もしかしたらギャンブル依存症かもしれません。ギャンブル依存症の場合、債務整理で借金を減らすことができても再びギャンブルによって生活が苦しくなってしまうかもしれません。

ギャンブル依存症は病気ですから、専門的な治療が必要となります。

専門の医療機関を受診する他、同じ悩みを抱える人たちの自助グループに参加するという方法もあります。

ギャンブル依存症の相談窓口については、消費者庁のホームぺージでも紹介しています。

- 各都道府県、政令指定都市の精神保健福祉センター

- 保健所

- 公益社団法人ギャンブル依存症問題を考える会

- NPO法人全国ギャンブル依存症家族の会

- GA日本インフォメーションセンター

- 一般社団法人ギャマノン日本サービスオフィス

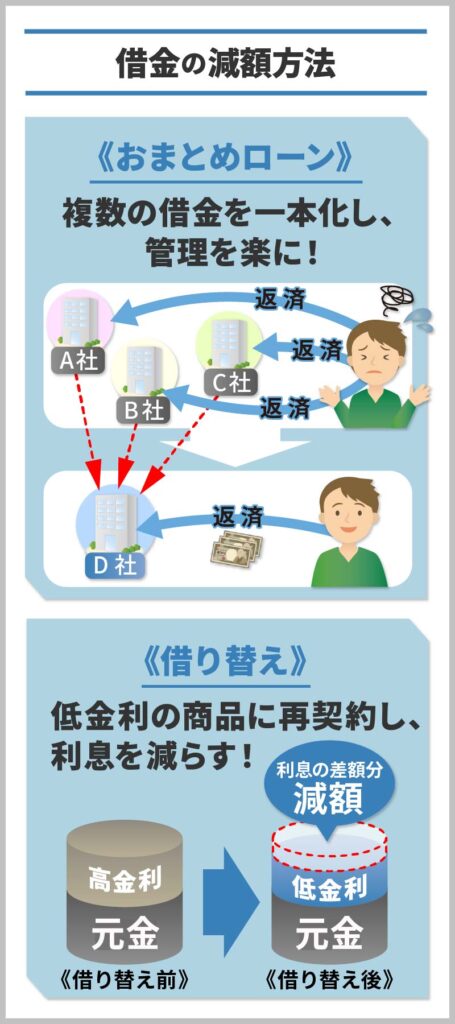

債務整理以外にも借金減額方法はある!

債務整理をしなくても借金を減らす方法はあります。無理なくできる方法を検討しましょう。

利息を減らす金融商品を契約することも一つの方法!

- おまとめローン

- 借り換え

おまとめローンは、借り入れ先が2社以上あり、金利がバラバラで利息の負担が大変な方におすすめです。

借り換えは、○○社から金利の低い△△社へ金融商品の再契約になります。高金利から低金利へ借り換えれば、利息が軽減され返済が楽になります。

メリット

- 低金利になり利息が減り、返済が楽になる

- 管理がしやすい

デメリット

- ローンの審査は厳しくなる

- 返済期間が長くなれば、総返済額が増えることもある

既にローンを組んでいる上での再契約になるので、審査は厳しくなります。審査が必ず通るとは限りません。

低金利でも返済期間が長びけば、総額が増えます。事前に返済シミュレーションを活用し、慎重に検討しましょう。

完済を目指すための金融商品ですので、契約には条件があります。

- 勤続年数が長い

- 安定した収入がある

- アルバイトより正社員が審査が通りやすい

繰り上げ返済などを行うことで、返済スピードを上げることも可能!

ボーナスやお金に余裕がある時は、繰り上げ返済や一括返済で大きく返済残高を減らすことができます。無理のない範囲で工夫すれば、完済は近づきます。

カードローンはお財布に余裕がある時に、ちょこちょこ返済すれば返済スピードを上げられます。

親しい人からお金の援助を受ける時の注意点

親や兄弟から返済の援助してもらう方法もあります。親しい仲とは言え、お金のやり取りは注意が必要です。「お金を貰う=贈与」は110万円を超えると贈与税がかかります。

借金救済制度だけでなく返済のコツも必ずチェック!自力完済を目指す方法

債務整理を検討する前に、まずは自力完済を目標に頑張りましょう。自身で借りた借金は、責任を持って返済したいものです。

借金の返済計画を立てるには、状況確認から!

借金を効率良く返済するには、借金の状況の把握が大切です。

- 借金総額

- 利息はいくらか?

- 遅延や滞納をしていないか?

借金総額が〇〇万円とわかっても、「ヤバいのか?余裕なのか?」とピンとこなければ危機感は生まれません。

自身の年収と借金総額を比較して、多いのか?少ないのか?判断できるはずです。収入が少ない場合は、借金100万円前後でもヤバい、借金地獄の危機があります。

利息を計算して返済シミュレーションをしよう

金利がわかれば利息を簡単に計算することができます。

利息=借入金額×金利(実質年率)÷365×利用日数

100万円×15.0%÷365×30日=12,330円です。

31回払い、完済まで約2年6ヶ月かかります。利息は20万円程になります。

36回払いで完済するには、毎月約3万5,000円の返済になります。利息は約24万8,000円程発生します。

このように、いろいろなパターンで返済シミュレーションをして無理のない返済計画を立てましょう。

生活を見直しでお金を浮かす!無駄遣いがないかチェック

お金の使い方や生活パターンの見直しをすれば、返済額を増やせます。

- 電気料金の見直し(電力会社の乗り換えもアリ)

- 格安スマホに変更

- 外食、コンビニの利用を控える

- お金がかからない趣味を見つける(ゲームの課金をやめる)

- 大きな金額の買い物はよく考えてから

電気、ガス、水道の節約の他、料金プランの見直しや会社の変更など検討してみましょう。ストレスにならない程度に節約して、少しでもお金を浮かせて返済アップを目指しましょう。

収入を増やす工夫を考える!副業やスキル販売など

返済を楽にするには、収入アップを目指す方法もあります!勤務先が副業OKなら積極的に取り組んでみてはどうでしょうか。

- 副業サイトに登録

- 単発バイト

- 写真・動画編集、イラスト販売などスキルを販売

- フリマアプリ、ハンドメイドサイトで手作り品を販売

- オークション、リサイクルショップの活用

自宅でできる副業(WEBライターやデザインなど)パソコン1台で始められる仕事はたくさんあります。アプリから応募できる単発バイトも、隙間時間を有効活用できるのでおすすめです。

クレジットカードの現金化はカードの規約違反!

クレジットカードには、お金を借りるキャッシング枠とショッピング利用のためのショッピング枠があります。借り入れはもちろんキャッシング枠を利用するわけですが、キャッシングできる金額には制限があるため使い切ることもあるでしょう。

そんなとき、ショッピング枠を利用して現金を手にできますよ、と宣伝しているのがクレジットカードの現金化です。現金化の仕組みは、ショッピング枠で購入した商品を売却または購入特典のキャッシュバックによって現金を手にするというものです。5万円で購入した商品に対し3万円のキャッシュバックがあれば、3万円を手にすることができるわけです。

ただし、クレジットカードの現金化は利息に換算すると100%を超えることも珍しくありません。

闇金と同様に、法外な利息で借り入れをしているのと同じなのです。

規約に違反すると、クレジットカードの利用停止や利用分の一括返済を求められるなどのリスクがあるので、決して行わないようにしましょう。

借金地獄に陥る原因を探して、これ以上借金を増やさない努力を

借金地獄や借金まみれになってから「どうしよう…」と慌てるのは良くありません。多重あ債務に陥ると、債務整理の選択肢も狭まってしまいます。

- 借金が日常化している(何年も返済を続けている)

- 収入を超える借金をしている

- 何社からも借金をしている

- 金利が高く利息の負担が大きい

- 病気やケガで事情があり働けず借金に頼っている

上記の状況であれば、今すぐ専門家へ!債務整理を視野に入れた相談をしましょう。

借金地獄を招きやすい行動は改めましょう。以下のような人は、借金地獄に陥りやすい傾向があります。

- ギャンブルや浪費が好き

- リボ払いのヤバさを知らない(リボ地獄)

- 借金があっても気にしない

- どんぶり勘定、何とかなる精神で危機感がない

利用明細書は確認し、借金があるという意識を持たないいけません。ギャンブルや浪費は今すぐやめましょう。

夜逃げや闇金の利用はしてはいけない!早急に専門家への相談や依頼を!

借金生活が嫌で自暴自棄に陥ってしまい、夜逃げをすれば楽になるはず!と思っていませんか。

消費者金融からの借金の時効は5年ですが、所在不明の状態になっても「公示送達」という方法で、債権者は債務者を訴えることができます。時効が中断されると、借金の時効を迎えることは困難になります。

夜逃げ先に住民票も移せず、就職もできなくなり悲惨な人生を送ることになります。夜逃げを考える程、苦しい時は迷わず弁護士など専門家へ相談へ行きましょう。

闇金から借金をしてはいけない!高金利ときつい取り立てに注意!

いくらブラック状態と言え、闇金に手を出してはいけません。闇金は違法な業者であり、異常な程高い金利でお金を貸します。

「審査なし」「ブラックでも融資OK」など勧誘をしてきますが、一度借りたら簡単には返せなくなります。

このような事態にはなってはいけません!「闇金しか方法がない」と悩むくらいなら、弁護士など専門家へ早急に相談しましょう。闇金専門、ヤミ金に強い弁護士事務所であれば実績も豊富で安心して依頼することができます。

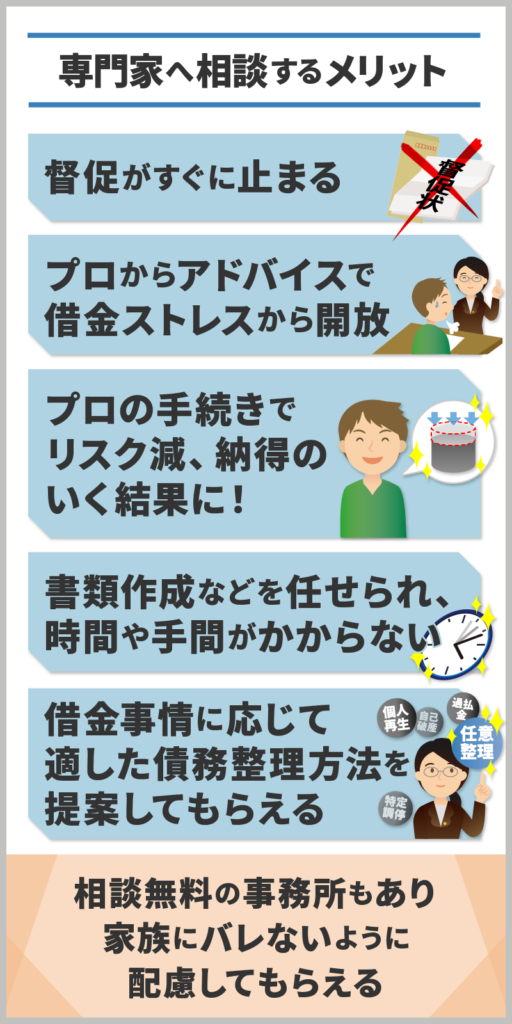

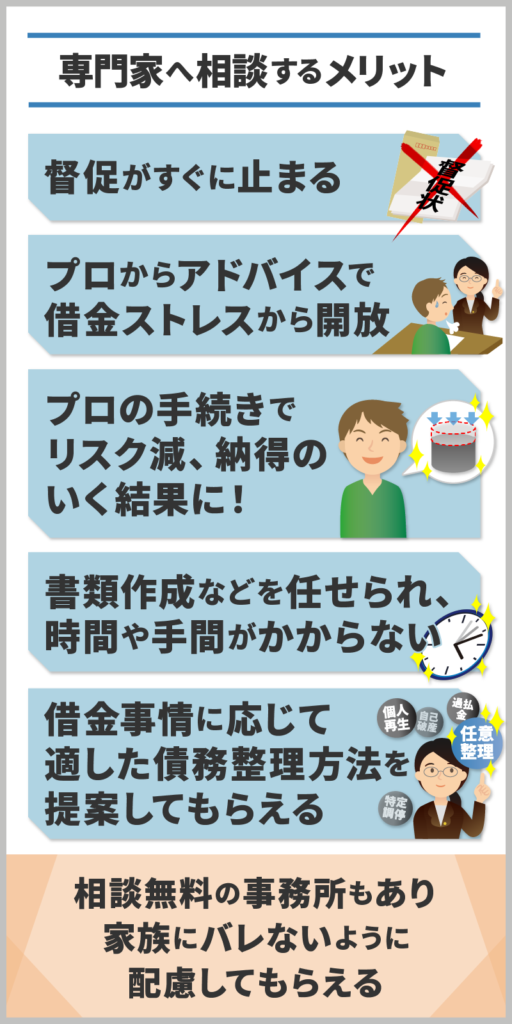

借金救済制度をするにあたって専門家を頼るメリットは大きい!少しでも返済に不安を感じたら専門家へ

「もう夜逃げしかない」「闇金に手を出しそう」精神的に辛く、1人で悩むくらいなら早めに専門家へ相談しましょう。

- 専門家に任せれば、時間や手間がかからない

- 受任通知後、取り立てや催促が止まる

- 債権者との交渉事は、専門家が引き受けてくれる

- 「家族や職場にバレたくない」など意向を聞いてもらえる

- 不安や悩みを都度聞いてもらえるので、安心して債務整理できる

専門家へ借金救済制度である債務整理の依頼をすると費用はかかりますが、それ以上のメリットが多くあります。債務整理専門の法律事務所では、費用が心配な方の為に、無料相談や費用の分割、後払いなどサービスを提供しています。

借金救済制度に関するQ&A

借金救済制度にまつわるよくある質問をまとめましたので、ぜひ参考にしてください。

Q.借金救済制度は怪しくないのですか?

A.怪しいことは一切ありません。

SNSで借金救済制度の広告を見かけることが増えた今、借金を減額できますよ!と言われても怪しいと思ってしまうのは仕方のないことです。

合法的に借金を減額できる制度なので、借金の返済に苦しんでいる方は救済制度の利用を前向きに検討してみてください。

弁護士や司法書士事務所のホームページに「取扱業務」が載っているところが多いですが、そこにも「債務整理」「任意整理」などの言葉が載っています。

Q.借金救済制度を利用すると、クレジットカードは一生使えなくなりますか?

A.一生でなはく、一定期間は使えなくなります。

救済制度を利用すると一定期間ブラックリストに載るので、クレジットカードは使えなくなります。新規作成するにもブラックだと審査に引っかかってしまいます。

しかし、ブラックリストに載るのは一生ではありません。目安は任意整理で約5年、個人再生で約5~10年、自己破産で約5~10年です。

Q.借金救済制度は何度でも利用できますか?

A.何度でも利用できます。

法律上、債務整理をする回数に制限はないので、2回目や3回目の借金救済制度利用も可能です。

ただし、2回目以降の債務整理は難航するケースが多いです。同じ債権者に対する任意整理は交渉に応じてもらえない、個人再生は1回目よりも減額幅が小さくなる、自己破産は免責が許可されにくくなるなどのリスクがあります。

また、回数に制限はありませんが、前の手続きから年数が経っていないとできない手続きもあります。個人再生や自己破産は、7年経過していないとなどあるため、専門家に相談して手続き可能であるかを確認することが必須です。

Q.借金の無料相談をしたいとは思いますが相談後は借金救済制度(債務整理)依頼しなければいけませんか?

A.弁護士・司法書士に相談するだけでもOKです。相談すれば必ず依頼しなければいけない決まりはありませんし、弁護士・司法書士事務所もすべての相談者が依頼するとは思っていません。

何度でも相談無料の事務所もありますので、納得できるまで相談すると良いでしょう。

Q.借金救済制度(債務整理)をしたいのですがお金がありません

A.債務整理をする際には弁護士・司法書士費用、裁判所費用などが必要となりますが、弁護士・司法書士費用については分割払いに対応している事務所も多いため支払い負担を抑えることができます。

また、弁護士や司法書士に債務整理を依頼すると受任通知の発送により督促が止まります。返済に充てていた費用を債務整理に充てる資金として貯めておくこともできるでしょう。

Q.借金救済制度(債務整理)すると家族や職場に知られてしまう?

A.任意整理や特定調停であれば家族や職場に知られずに手続きすることができるでしょう。しかし、自己破産は自宅などを手放さなければいけないため、家族に知られずに手続きを進めるのは困難です。

個人再生は自宅を残したまま手続きできるため家族にバレずに進められる可能性があります。会社から借金をしている場合は会社にバレずに手続きすることは困難です。

Q.借金救済制度(債務整理)をすると家族にどんな影響がある?

A.債務整理は手続きをする本人のみに影響が出るものであり、保証人でなければ家族であってもブラックになる、財産が差し押さえられるなどのデメリットはありません。

ただし、自己破産をすると自宅を手放すことになるため住む場所がなくなってしまいます。家族の通学や通勤に影響が出てしまうでしょう。

Q.借金救済制度(債務整理)は、ギャンブルによる借金も対象になる?

A.ギャンブルによる借金は、自己破産では免責不許可事由となり認められない恐れがあります。しかし、任意整理、個人再生、特定調停は可能です。

また、ギャンブルが原因の借金でも自己破産できるケースもないわけではありません。弁護士に相談してみることをおすすめします。

Q.クレジットカードの借金も借金救済制度(債務整理)できる?

A.クレジットカードのキャッシング利用だけでなく、ショッピングリボ・分割払いについても債務整理の対象となります。ショッピング枠とキャッシング枠を分けた債務整理をすることはできず、まとめて手続きしなければいけません。

借金救済のための制度とは債務整理のこと!借金返済で困ったら弁護士などへ相談を!

返済が困難な借金問題は、法的に解決できる債務整理がおすすめです。特徴、メリットやデメリットなど基礎知識を身に着け、債務整理を成功させましょう。

1人で悩んでも解決が難しい借金問題こそ、弁護士や司法書士など専門家のサポートが必要です。借金減額シミュレーターを活用し法律事務所の門を叩いてみてはどうでしょうか。

法テラスや日本クレジットカウンセリング協会などを利用すれば、費用の心配なく債務整理ができますよ。